兰格研究:七月份国内钢铁市场将震荡反弹

『简要:6月份国内钢铁市场价格震荡下行。铁矿石、焦炭价格下跌,成本支撑力度继续减弱;随着稳增长落地成效,下游需求虽仍受季节性制约,但环比将有释放空间;市场信心有所改善。兰格钢铁研究中心预计,兰格钢铁研究中心预计,7月份国内钢材市场将呈现震荡反弹的格局。』

一、六月份国内钢铁市场震荡下行

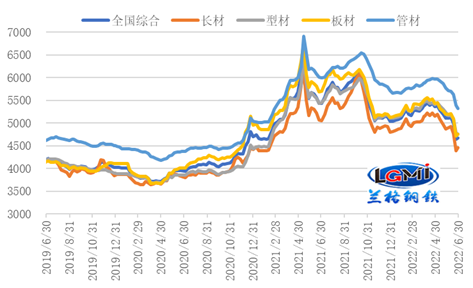

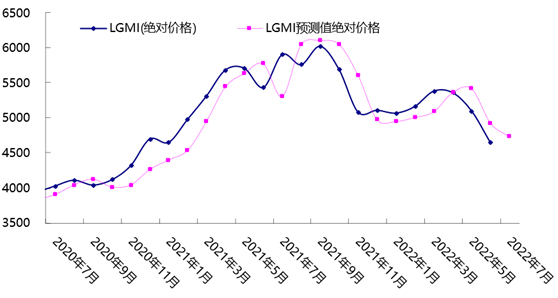

6月份,市场需求淡季特征较为明显,北方高温和南方雨季都影响了正常的施工节奏,下游实际采购需求释放力度受限严重,叠加成本支撑力度的减弱,国内钢材市场呈现明显的弱势下跌行情。据兰格钢铁云商平台监测数据显示,截至6月底,兰格钢铁全国钢材综合价格为4672元,较上月末下跌412元,环比跌幅为8.1%,年同比下跌14.0%。其中,长材价格为4452元,较上月末下跌404元,跌幅8.3%,年同比下跌11.9%;板材价格为4755元,较上月末下跌415元,跌幅为8.0%,年同比下跌16.5%;型材价格指数为4750元,较上月末下跌432元,跌幅为8.3%,年同比下跌12.8%;管材价格为5311元,较上月末下跌421元,跌幅为7.4%,年同比下跌11.4%(详见图1)。

图1 兰格钢铁价格指数(LGMI)走势图

分品种来看,兰格钢铁云商平台监测的8大钢材品种10大城市均价显示,6月底,各品种价格相比上月底均明显下跌,其中,热轧卷跌幅*大,为9.1%;无缝管跌幅*小,为5.2%;其他品种跌幅在8.1-8.7%之间(详见表1)。

表1 10大城市8大钢材品种价格涨跌情况表(单位:元/吨,%)

二、钢铁行业供给分析

1、钢铁生产同比仍延续收缩

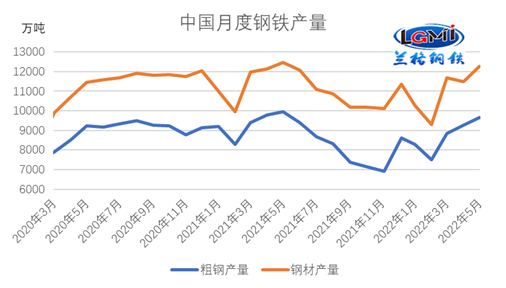

5月份,国内钢铁产量继续高位释放,钢铁产量创年内新高。国家统计局数据显示,5月份,我国生铁产量8049万吨,同比增长2.0%;粗钢产量9661万吨,同比下降3.5%;钢材产量12261万吨,同比下降2.3%(详见图2)。从粗钢日产来看,5月份全国粗钢日均产量为311.6万吨,环比上升0.7%。

从累计产量来看,仍呈现同比下降局面。1-5月,我国生铁产量36087万吨,同比下降5.9%;粗钢产量43502万吨,同比下降8.7%;钢材产量54931万吨,同比下降5.1%。

图2 我国粗钢和钢材月度产量数据

6月份以来,随着钢价跌幅加大,钢企利润空间严重压缩,较多钢材品种吨钢面临较大幅度亏损,钢铁生产企业检修减产的情况明显增多,产能释放呈现先升后降的态势。兰格钢铁网调研的全国高炉开工率呈小幅回落态势。从全月来看,6月份全国钢铁企业高炉开工率均值为81.6%,较上月回落0.6个百分点,较上年同期低0.2个百分点。从重点大中型钢铁企业旬产数据来看,大中型钢铁生产企业产量小幅下降。据中钢协统计数据显示,6月上中旬重点钢企累计粗钢日均产量227.33万吨,环比下降1.29%,同比下降2.64%。

由于钢企亏损幅度加大,企业检修减产情况增多,6月份国内钢铁产量高位承压,据兰格钢铁研究中心估算,6月份全国粗钢日产或将维持在310万吨左右的水平。

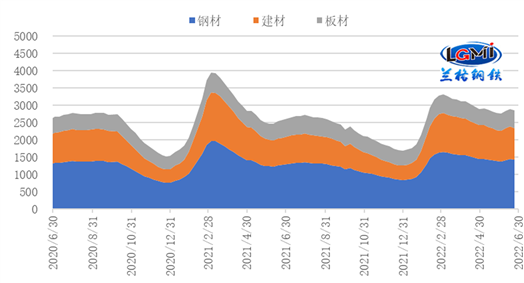

2、钢材社会库存波动回升

6月份,受淡季需求明显不足,钢材社会库存有所回升,库存水平继续高于去年同期。据兰格钢铁云商平台监测数据显示,截至6月底,兰格钢铁网统计的29个重点城市钢材社会库存为1427.7万吨,月环比上升2.5%,年同比上升10.9%。其中,建材社会库存为909.4万吨,月环比上升1.4%,年同比上升16.6%;板材社会库存为518.3万吨,月环比上升4.4%,年同比上升2.2%(详见图3)。钢材社会库存自高点累计降幅为14.0%,社会库存消化速度较上年同期(34.8%)明显放缓了20.8个百分点。

图3 国内每周钢材社会库存走势图

三、钢铁行业成本分析:矿焦价格下跌 成本支撑减弱

6月份,随着铁矿石市场供应和发运量恢复,以及钢铁企业因亏损加重,检修减产企业及设备数量增加,使得铁矿石需求及价格有所回落。据兰格钢铁云商平台监测数据显示,6月底,唐山地区66%品位干基铁精粉均价为975元,较上月末下跌130元,跌幅为11.8%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场均价为875元,较上月末下跌110元,跌幅为11.2%。

6月份以来,焦炭企业与钢铁生产企业博弈加剧,焦炭价格呈现上蹿下跳行情,前半月2轮提涨落地,下半月一轮提降落地,前后累计涨跌幅均为300元/吨。据兰格钢铁云商平台监测数据显示,截至6月底,唐山地区二级冶金焦价格为3050元/吨,与5月底持平。从均值来看,6月份唐山地区二级冶金焦平均价格为3125元,较上月均值下跌295元,跌幅为8.6%。

在铁矿石、焦炭均价下行带动下,成本支撑作用继续减弱。兰格钢铁云商平台成本监测数据显示,使用6月份购买的原燃料生产测算的兰格生铁成本指数为160.4,较上月同期下降4.8%;普碳方坯不含税平均成本较上月同期减少167元/吨,降幅为4.3%。

四、钢铁行业需求分析

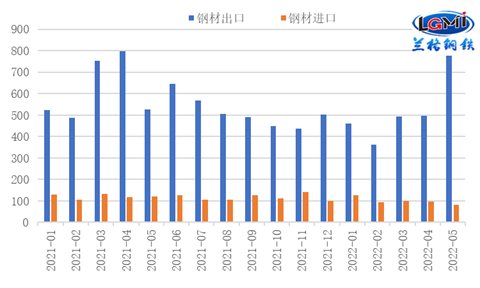

1、出口需求:钢材出口环比同比均回升 后期仍面临回落压力

5月份,我国钢材出口呈现环比、同比均大幅上升的态势。海关总署发布数据显示,我国出口钢材775.9万吨,环比增长55.8%,同比增长47.2%(详见图4);1-5月份我国累计出口钢材2591.5万吨,同比下降16.2%。

进口方面,由于国内疫情对制造业的冲击仍存,且海外市场价格优势不足,进口仍呈下降态势。5月份,我国进口钢材80.6万吨,环比下降16.0%,同比下降33.2%;1-5月累计进口钢材498.0万吨,同比下降18.3%。

图4 我国月度钢材进出口情况

目前全球经济面临下行压力,俄乌冲突对钢铁生产的冲击减弱,海外市场供应得到改善,而全球钢铁需求面临不确定性,我国钢铁业新出口订单指数仍在收缩区间运行,兰格钢铁研究中心预计后期钢材出口量可能高位回落。

2、国内建筑需求:建筑钢材需求有边际改善

5月份,固定资产投资累计增速进一步回落。分领域看,1-5月份,基础设施投资同比增长6.7%,增速较上月回升0.2个百分点;制造业投资同比增长10.6%,增速较上月回落1.6个百分点;房地产开发投资增速继续回落,同比下降4.0%,增速较上月回落1.3个百分点。

从单月增速来看,基建投资和制造业投资增幅有所回升,带动5月份固定资产投资同比增长加快。房地产方面部分指标降速有所收窄,但除地产投资保持个位数降速外,其他主要指标同比降速均超30%以上。房地产销售有企稳迹象,但新开工仍大幅收缩,房地产领域的钢材需求仍面临减弱压力。但随着稳增长不断发力,国内经济逐步回暖,地产政策推进将有利于推动房地产市场企稳,房地产销售降幅预计逐渐收窄,资金面改善有望带动新开工规模降速趋缓,并向施工和投资传导,房地产投资在下半年将筑底企稳。

基建方面,6月份以来,在“稳增长”的宏观政策基调下,重大项目建设加快推进,据不完全统计,截至5月底,全国重大项目当年计划投资超12.5万亿元;20余省份当年计划投资约10万亿元,同比增长10.1%。6月份以来,多地重大项目密集开工建设。同时,地方专项债加快释放,基建投资领域不断加码。就目前情况来看,6月份地方债发行规模将达到1.93万亿,创出历史新高,预计6月末新增专项债发行将达到3.4万亿,基本完成目标任务。国务院要求,今年新增专项债券要在6月底前基本发行完毕,并力争在8月底前基本使用完毕。基建投资持续发力稳增长,重大项目推进及地方专项债加快发行和使用,叠加调增政策性银行8000亿元信贷额度和财政预算内的投资资金安排较上年增加300亿元的多项支撑资金,全力推动重大基建项目开工建设,带动下半年基建“钢需”回暖。

7月份仍将是传统季节性需求淡季,北方将面临高温天气,而南方将面临雨季的影响,各地工程进度仍受季节影响,但在资金充沛、项目充足、建设加快和政策支持等多个因素的共同推动下,基建投资发力将带动建筑钢材需求有一定改善空间。

3、国内制造业需求:制造业用钢需求将逐步恢复

5月份制造业方面趋于恢复,数据表现有所改善。国家统计局数据显示,5月份,制造业规模以上工业增加值同比增速由负转正,呈现恢复性增长,同比由上月下降4.6%上升为增长0.1%;1-5月,制造业规模以上工业增加值同比增长2.6%,增速较1-5月下降0.6个百分点。兰格钢铁研究中心监测的15项主要用钢产品产量数据中,5月份除金属集装箱、金属冶炼设备、铁路机车、民用钢质船舶等4项产品同比继续下滑外,其余11项产品单月表现为降幅收窄或增幅扩大,反映制造业需求不断复苏。

工信部近期召开两场座谈会,会议指出,当前正处全年经济发展承上启下的关键时期,各行业协会要高效统筹疫情防控和工业生产,巩固5月份以来工业生产恢复增长势头,为稳住宏观经济大盘作出更多更大贡献。会议强调,要在增强产业链供应链韧性、推动政策落实、强化监测预警、有效稳定预期上下更大功夫。

中国物流与采购联合会、国家统计局服务业调查中心发布的2022年6月份中国制造业采购经理指数(PMI)为50.2%,比上月上升0.6个百分点。6月份PMI指数继续回升,且重回荣枯线以上,表明经济全面恢复态势更为明显。预计下半年制造业生产将继续恢复,带动板材需求逐步释放。预计下半年工业经济增长将提速,制造业生产将继续恢复,带动板材需求逐步释放。

五、七月份国内钢铁市场预测

图5 兰格钢铁综合指数预测

从国外环境来看,6月份全球经济下行压力略有趋缓,但通胀压力仍继续攀升,各国货币紧缩政策继续推出,全球多国央行加息节奏明显加快,7月份美联储加息概率仍强,国际资本市场及大宗商品市场依然承压。

从国内环境来看,稳增长政策不断发力,专项债6月底前发行完毕,扩投资、促消费、稳地产继续加力,经济数据或进一步改善,国内经济有望在三季度逐渐转暖。

综合来看,国内钢材市场将面临全球加息潮冲击压力加大,供给高位释放,季节性仍制约需求释放,成本下移支撑转弱等多方因素的影响。但稳增长政策的加快落地改善需求环境,提振市场信心,兰格钢铁研究中心预计,7月份国内钢材市场将呈现震荡小幅反弹的局面。